Tensión cambiaria en el inicio de octubre. La postura del mercado ante el discurso opositor

Se insinúa una corrida hacia el dólar. Operaciones extrañas en el contado con liqui. Descartada la dolarización, las promesas de la oposición asustan a los financistas. ¿Por qué?

Las colocaciones de inversores de todo tipo y tamaño huyen de los bonos soberanos, las acciones y parcialmente de los depósitos a plazo fijo, para buscar un refugio en el dólar. Las expectativas desfavorables son alimentadas por el riesgo de que cualquiera de los dos principales candidatos opositores gane la presidencia y provoque, como ellos mismos lo adelantan, una inmediata liberación del tipo de cambio que todos los operadores, al unísono, interpretan que resultaría en un brutal salto del precio del dólar.

El panorama económico financiero al cierre de septiembre aparece claramente condicionado por lo que suceda con el dólar y el comportamiento que tengan los especuladores. No es una circunstancia novedosa en esta economía bimonetaria, pero la particularidad es que se trata del último cierre de mes antes de las elecciones presidenciales. Y mientras el ministro de economía, que es a la vez candidato, busca aferrarse al volante transitando lo que podría ser el tramo más angosto de un camino de cornisa, desde la oposición parecieran hacer todo lo posible para provocar un alud, sobre el mismo auto que ellos aspiran a conducir. Pero bajemos de la metáfora y volvamos a los hechos que revela el mercado financiero.

Esto es lo que se vivió, de forma creciente, a lo largo de septiembre y se aceleró en los últimos días. Caída de los bonos de la deuda y de las acciones, por la migración de las carteras de inversión hacia la divisa. Consecuente suba en los dólares financieros (contado con liqui y MEP) y en el marginal (blue). Adicionalmente, se empieza a registrar una paulatina salida de depósitos a plazo fijo, que todavía no se refleja en cifras nominales (valor absoluto del total de depósitos) pero sí en términos reales (no aumentan al ritmo de la inflación o de la capitalización de intereses). ¿Por qué dejó de ser atractiva una tasa de casi 10 por ciento mensual en pesos? Porque el calendario indica que falta menos para que asuma un nuevo presidente.

Hablando estrictamente de los operadores del mercado financiero, no hay quien sostenga la posibilidad de una dolarización a corto plazo, aunque ganase el candidato de La Libertad Avanza. En cambio, se estima como probable que, llegado a la presidencia, Javier Milei podría arremeter contra todo tipo de controles en el mercado cambiario y dejaría flotar la divisa "libremente". No es distinto a lo que promete hacer Patricia Bullrich. Pero son muy pocos los que creen que ese camino nos lleve a la estabilización del tipo de cambio en valores aproximados a los del dólar financiero o del blue actuales.

Al contrario: imaginan un panorama de salto sin techo. Y lo expresan así: "nadie se quiere arriesgar a que se le licúen sus activos en pesos, sean plazos fijos, acciones o bonos". Cuando dicen licuar, se refieren a diluir su valor. Y hacen la cuenta: quedarse en un plazo fijo que rinde 10 por ciento mensual por dos o tres meses más, es "muy arriesgado" si se libera el dólar. ¿Quiere decir que imaginan un salto del dólar de más del 20 o el 30 por ciento sobre el precio al que lo pueden comprar hoy? Sí, lo imaginan, por eso consideran más "tranquilizador" pasarse al dólar.

Los bonos de la deuda en dólares no tienen un rendimiento fijo como los depósitos a plazo, pero tienen un "riesgo" adicional: que no se paguen. Y lo que está sucediendo es que, frente a la posibilidad de que la oposición gane, los inversores prefieren "salir" de los bonos e irse al dólar. Es decir, que la perspectiva de un eventual triunfo de la oposición no mejora la confianza del mercado en que se paguen los compromisos. Todo lo contrario.

Ni siquiera las acciones privadas de empresas líderes, entre ellas los principales bancos, son activos que entusiasmen a estos inversores. Todas cayeron fuertemente en este cierre de septiembre en un mercado financiero y bursátil contaminado de especulación electoral. El índice promedio de empresas líderes, el Merval, cayó 13,9 por ciento en septiembre, y más del 5 por ciento sus papeles principales en el último día (viernes 29). ¿No resultaría alentador para estas grandes empresas que gane esa oposición de derecha? Por ahora, para los inversores al menos, no tanto como para sumar en cartera esas acciones.

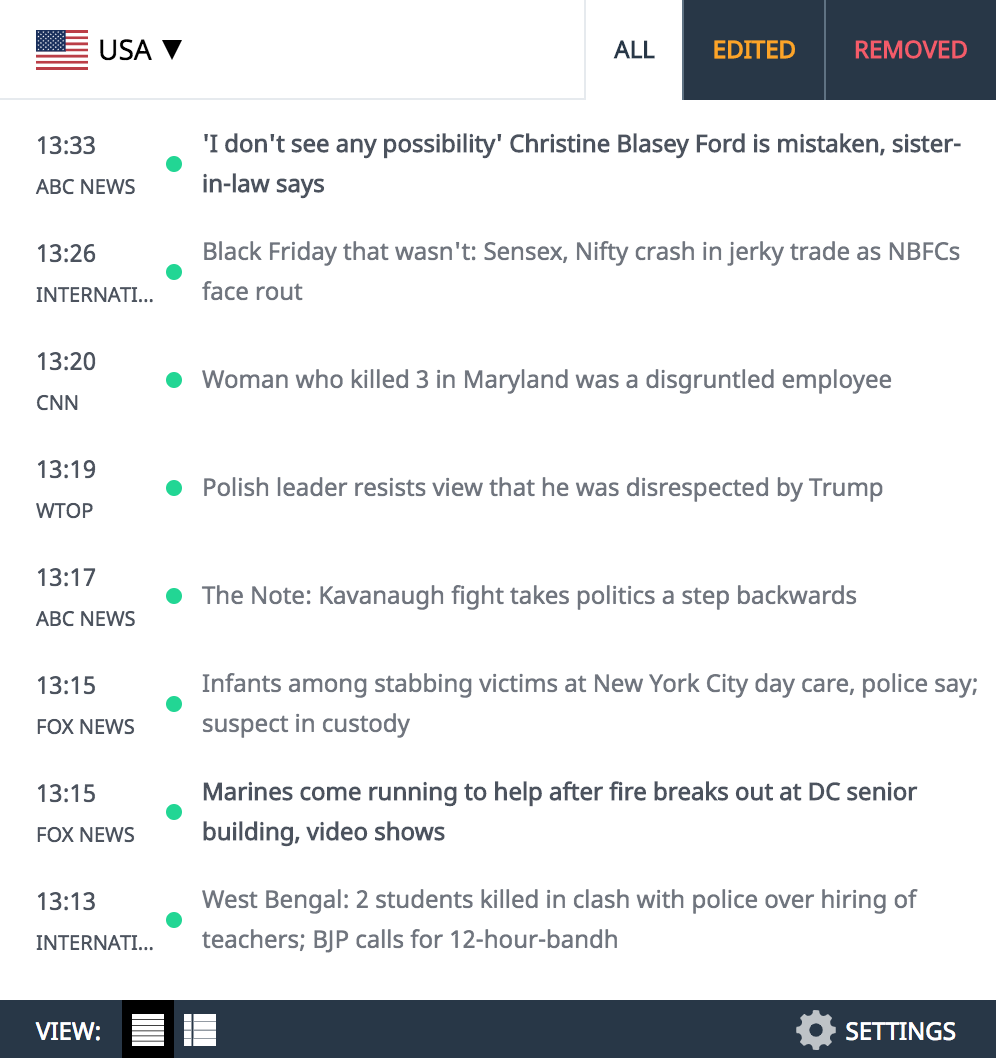

La conducción económica trata de seguir de cerca esta operatoria, aunque entre las herramientas necesarias, hay una que escasea y es la principal: divisas en las reservas del Banco Central. "Llevamos 32 ruedas consecutivas en el mercado cambiario acumulando reservas, a través de las compras del Banco Central", puntualizó Guillermo Michel, director de Aduanas y "algo más" en el equipo económico, que además agregó: "La Afip detectó, y la CNV también está trabajando en el tema, que en los ultimos dos días (jueves y viernes) aparecieron, de un día para otro, cuatro operadores del exterior que estuvieron realizando intervenciones muy fuertes en el mercado del contado con liqui. Ni siquiera CUIT tenía, apenas una cédula internacional. Incluso verificamos que el viernes, en un momento en el que el CCL bajó a 809 pesos, volvieron a operar fuerte para subirlo". Recordemos que el CCL cerró el viernes a un valor récord de 822 pesos.

Según pudo averiguar Página/12, se trataría de operadores conectados con entidades financieras locales, pero que habrían intervenido "de manera absolutamente inusual", sostienen en la plaza, donde sorprendió a muchos la forma en que se burlaron las restricciones y requisitos para operar en un mercado muy cerrado y muy controlado.

Aparte de estas acciones de control en la plaza, el gobierno extendió hasta el 25 de octubre el denominado "dólar soja", que abarcará a otras partidas arancelarias además de la oleaginosa. El petróleo, por ejemplo. El mecanismo consiste en que el 75 por ciento de la liquidación de las exportaciones se se realice a través del mercado oficial (a 350 pesos) y el 25 por ciento restante pueda convertirse a través del CCL. Al valor de este viernes del CCL, el dólar promedio resultante de esta operación sería 468 pesos. Una tentación que el gobierno espera que le rinda una entrada extra de no menos de 2500 millones de dólares hasta el 25 de octubre.

La pregunta es si la caja de herramientas del gobierno será suficiente para evitar que el rodado se desbarranque del camino de cornisa, empujado por la pulsión suicida de las propuestas de la oposición librecambista, violeta o amarilla. Mientras se considere que estos últimos y sus propuestas siguen en carrera, el peligro no desaparecerá.